クレジットカードを持ちたいけれど、「審査に通るか不安…」「過去に審査に落ちた経験がある…」という方は少なくありません。特に、学生や専業主婦、フリーランス、年収が低い方などは、クレジットカードの審査に不安を感じる場合が多いでしょう。

本記事では、クレジットカード審査甘いカードを徹底的に調査し、審査に通りやすいおすすめのクレジットカードをご紹介します。また、審査の仕組みや通過率を上げるためのポイントも解説しますので、これからカード発行を考えている方はぜひ参考にしてください。

クレジットカード審査甘いとは?審査の仕組みを解説

まず、クレジットカードの審査が「甘い」とはどういう意味なのか、審査の仕組みと合わせて解説します。

クレジットカード審査の基準とは

クレジットカードの審査では、主に以下の項目がチェックされます:

- 年収・収入の安定性:安定した収入があるかどうか

- 勤務先・勤続年数:安定した職に就いているか、転職頻度は高くないか

- 住居形態・居住年数:住居が安定しているか

- 他社借入状況:他社からの借入額や返済状況

- 過去の支払い履歴:過去のクレジットカードや借入の返済履歴

- 申込書の記入内容:記入漏れや虚偽の内容がないか

これらの項目を総合的に判断して、クレジットカード会社は審査を行います。「クレジットカード審査甘い」というのは、これらの審査基準がやや緩く、通常のカードよりも審査に通りやすいことを意味します。

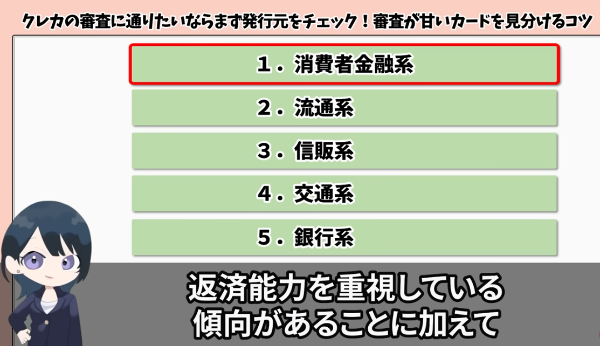

個人信用情報機関とスコアリング

審査において重要な役割を果たすのが、個人信用情報機関に登録されている情報です。主な機関には以下があります:

- CIC(シー・アイ・シー):クレジットカード系

- JICC(日本信用情報機構):消費者金融系

- 全銀協(全国銀行個人信用情報センター):銀行系

これらの機関には、あなたのクレジットカードやローンの契約・返済状況などが記録されています。延滞や債務整理などの情報は「ブラックリスト」として記録され、新たなクレジットカードの審査に影響します。

また、多くのカード会社は「スコアリング」という手法で審査を行っています。これは申込者の属性や過去の情報から点数をつけ、一定の基準を超えていれば審査通過となる仕組みです。「クレジットカード審査甘い」カードは、このスコアリングの基準点が低めに設定されていると考えられます。

審査が甘いカードと厳しいカードの違い

審査が甘いカードと厳しいカードには、いくつかの特徴の違いがあります:

審査が甘いカード審査が厳しいカード年会費無料が多い年会費が高額な場合が多い限度額が低め(10〜30万円程度)限度額が高い(50万円以上)付帯サービスが少ない豪華な付帯サービスがあるポイント還元率が低めポイント還元率が高め発行元が信販会社のことが多い大手銀行系が多い即日・翌日発行に対応しているものが多い審査に時間がかかるものが多い

ただし、「審査が甘い」といっても、基本的な審査基準は存在します。虚偽の申告や返済能力がない場合は審査に通ることはできませんので、注意が必要です。

審査が甘いクレジットカードの特徴

「クレジットカード審査甘い」カードには、いくつかの共通する特徴があります。カード選びの参考にしてください。

1. 年会費無料のカードが多い

審査が甘いカードの多くは年会費無料のものが多いです。これは、カード会社側としても、年会費収入よりも加盟店からの手数料収入やキャッシング利用による収益を見込んでいるためです。年会費がかからないということは、利用者にとっても維持費用の負担がなく、メリットがあります。

2. 限度額が低めに設定されている

審査が甘いカードは、リスク管理のために利用限度額が低めに設定されていることが一般的です。多くの場合、初回の限度額は10〜30万円程度となります。ただし、利用実績が良好であれば、徐々に限度額が引き上げられることもあります。

3. 付帯サービスやポイント還元率は控えめ

一般的に、審査が甘いカードは付帯サービスやポイント還元率が控えめです。海外旅行保険や空港ラウンジサービスなどの豪華な特典はあまり期待できません。ポイント還元率も0.5%程度のものが多いです。ただし、特定のサービスに特化した高還元率を提供するカードもあります。

4. 即日発行・オンライン申込に対応

審査が甘いカードの多くは、即日発行やウェブからの簡単な申込に対応しています。審査プロセスが簡略化されているため、申込から発行までのスピードが速いのが特徴です。急ぎでカードが必要な方にもおすすめです。

5. 学生や主婦、年収が低い方でも申し込める

一般的なクレジットカードでは、安定した収入を求められますが、審査が甘いカードの中には、学生や専業主婦、年収が低い方でも申し込めるものがあります。学生カードや家族カードという形で発行されることが多いです。

クレジットカード審査甘いおすすめ15選

ここからは、実際に審査が甘いと言われるクレジットカードを15枚ご紹介します。それぞれの特徴や審査難易度、向いている人などを詳しく解説します。

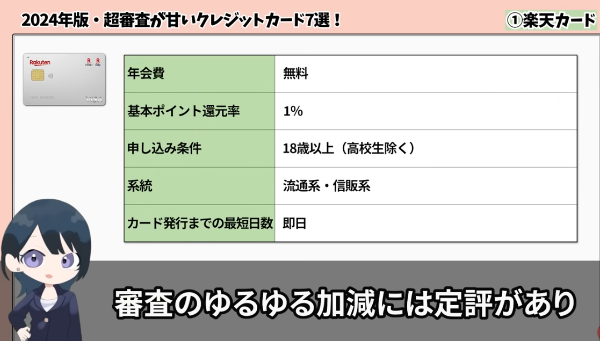

1. 楽天カード

審査難易度:★★☆☆☆(比較的甘い)

楽天カードは、審査通過率が高く、初めてのクレジットカードとしても人気です。年会費無料で、楽天市場でのポイント還元率が高いのが特徴です。

- 年会費:永年無料

- ポイント還元率:通常1%、楽天市場では3%以上

- 特徴:楽天経済圏を利用する方におすすめ

- 発行スピード:最短即日発行可能

- 向いている人:初めてカードを作る方、楽天サービスをよく利用する方

楽天カードは発行枚数が2,500万枚を超える国内最大級のクレジットカードであり、比較的審査基準が緩いと言われています。オンライン申し込みで最短即日発行も可能です。

2. ACマスターカード

審査難易度:★☆☆☆☆(非常に甘い)

ACマスターカードは、審査基準が非常に緩いことで知られています。18歳以上であれば、学生や主婦でも申し込みが可能です。

- 年会費:永年無料

- ポイント還元率:0.5%

- 特徴:審査が非常に甘い、最短即日発行

- 発行スピード:最短即日

- 向いている人:他社カードの審査に落ちた経験がある方、初めてのカードを作りたい方

ACマスターカードは、他社で審査に落ちた経験がある方でも比較的審査に通りやすいと言われています。ただし、初期利用限度額は低めに設定されている場合が多いです。

3. セゾンカードインターナショナル

審査難易度:★★☆☆☆(比較的甘い)

セゾンカードインターナショナルは、幅広い層に人気のクレジットカードです。年会費無料で、即日発行にも対応しています。

- 年会費:永年無料

- ポイント還元率:通常0.5%

- 特徴:即時発行、セゾンパーソナルプラスで優待あり

- 発行スピード:最短即日(一部店舗)

- 向いている人:初めてカードを作る方、学生、主婦

セゾンカードは店舗での即時発行にも対応しており、その日のうちにカードを手に入れることができます。審査も比較的通りやすいと評判です。

4. イオンカード

審査難易度:★★☆☆☆(比較的甘い)

イオンカードは、イオングループの店舗でお得に買い物ができるクレジットカードです。年会費無料で、家族カードの発行も無料です。

- 年会費:永年無料

- ポイント還元率:通常0.5%、イオン系列店では1%以上

- 特徴:毎月20日・30日はイオンでポイント5倍

- 発行スピード:最短即日(店舗申込)

- 向いている人:イオンでよく買い物をする方、家族カードを作りたい方

イオンカードは店舗での申し込みで即日発行が可能です。主婦層を中心に人気があり、審査も比較的通りやすいと言われています。

5. オリコカード THE POINT

審査難易度:★★☆☆☆(比較的甘い)

オリコカード THE POINTは、年会費無料でポイント還元率が高いのが特徴です。幅広い加盟店でポイントが貯まります。

- 年会費:永年無料

- ポイント還元率:通常1%

- 特徴:ポイント還元率が高い、ネット入会で最大2,000円相当のポイントプレゼント

- 発行スピード:約1週間

- 向いている人:ポイント重視の方、日常使いのカードを探している方

オリコカードは信販系カードで、比較的審査基準が緩いとされています。年収や勤続年数などの条件が厳しくなく、主婦や学生でも申し込みやすいです。

6. ライフカード

審査難易度:★☆☆☆☆(非常に甘い)

ライフカードは、審査が非常に甘いと評判のクレジットカードです。18歳以上であれば、安定した収入がなくても申し込みが可能です。

- 年会費:永年無料

- ポイント還元率:0.5%〜2.0%(利用額に応じて変動)

- 特徴:誕生月はポイント2倍、Tポイントも貯まる

- 発行スピード:約1週間

- 向いている人:他社の審査に落ちた経験がある方、主婦や学生

ライフカードは比較的審査に通りやすいうえに、利用金額に応じてポイント還元率が上がるシステムが魅力です。年会費無料で維持費も抑えられます。

7. JCB CARD W

審査難易度:★★★☆☆(普通)

JCB CARD Wは、JCBブランドのスタンダードなクレジットカードです。年会費無料で、ポイント還元率も高めです。

- 年会費:永年無料

- ポイント還元率:通常1%、Amazon・スターバックスなど対象店舗で2%

- 特徴:ポイント還元率が高い、Apple Pay対応

- 発行スピード:約1週間

- 向いている人:ポイント重視の方、JCBの加盟店をよく利用する方

JCB CARD Wは比較的新しいカードですが、審査は通常のJCBカードより甘めに設定されているようです。アプリでの管理も便利で、若年層にも人気があります。

8. dカード

審査難易度:★★☆☆☆(比較的甘い)

dカードは、ドコモユーザーなら特にお得に使えるクレジットカードです。年会費無料で、ドコモの利用料金の支払いでポイントが貯まります。

- 年会費:永年無料

- ポイント還元率:通常1%、ドコモ関連サービスは10%

- 特徴:ドコモユーザーならケータイ料金の10%がポイント還元

- 発行スピード:約1週間

- 向いている人:ドコモユーザー、日常的にカードを使いたい方

dカードはドコモユーザーであれば審査が通りやすいと言われています。また、ドコモ関連の支払いでは高還元率なので、ドコモユーザーには特におすすめです。

9. 三井住友カード(NL)

審査難易度:★★★☆☆(普通)

三井住友カード(NL)は、三井住友カードのナンバーレスカードです。年会費無料で、タッチ決済にも対応しています。

- 年会費:永年無料

- ポイント還元率:通常0.5%、Vポイント加盟店では最大2%

- 特徴:contactless(タッチ決済)対応、スマホにカード情報を表示可能

- 発行スピード:約2週間

- 向いている人:セキュリティを重視する方、スマホ決済をよく利用する方

大手銀行系列のカードながら年会費無料で、審査も比較的通りやすいと評判です。ナンバーレスでセキュリティも高く、スマートフォンでの管理も便利です。

10. エポスカード

審査難易度:★☆☆☆☆(非常に甘い)

エポスカードは、マルイが発行するクレジットカードで、審査が非常に甘いことで有名です。即日発行にも対応しています。

- 年会費:永年無料

- ポイント還元率:通常0.5%、マルイでは最大10%

- 特徴:マルイでの優待が充実、海外旅行保険付き

- 発行スピード:最短即日(店舗申込)

- 向いている人:マルイをよく利用する方、初めてのカードを作りたい方

エポスカードはマルイの店舗で申し込むと即日発行が可能です。審査も非常に甘く、初めてのクレジットカードとして人気があります。

11. Yahoo! JAPANカード

審査難易度:★★☆☆☆(比較的甘い)

Yahoo! JAPANカードは、Yahoo!ショッピングやPayPayモールでのポイント還元率が高いのが特徴です。年会費無料で維持費もかかりません。

- 年会費:永年無料

- ポイント還元率:通常1%、Yahoo!ショッピングでは最大5%

- 特徴:PayPayとの連携でさらにお得

- 発行スピード:約1週間

- 向いている人:Yahoo!サービスをよく利用する方、PayPayユーザー

Yahoo! JAPANカードは比較的新しいカードながら、審査は甘めに設定されているようです。オンラインショッピングをよくする方におすすめです。

12. PayPayカード

審査難易度:★★☆☆☆(比較的甘い)

PayPayカードは、PayPayと連携して使えるクレジットカードです。年会費無料で、PayPay残高へのチャージでポイントが貯まります。

- 年会費:永年無料

- ポイント還元率:通常1%、PayPay利用で最大1.5%

- 特徴:PayPayとの連携がスムーズ

- 発行スピード:約1週間

- 向いている人:PayPayをよく利用する方、キャッシュレス決済を活用したい方

PayPayユーザーなら持っておきたいカードで、審査も比較的通りやすいと言われています。PayPay残高へのチャージでもポイントが貯まるのが大きなメリットです。

13. VIASOカード

審査難易度:★☆☆☆☆(非常に甘い)

VIASOカードは、審査が非常に甘いと評判のクレジットカードです。18歳以上であれば、学生や主婦でも申し込みが可能です。

- 年会費:永年無料

- ポイント還元率:0.5%

- 特徴:映画館での優待あり

- 発行スピード:約1週間

- 向いている人:初めてのカードを作りたい方、映画好きの方

VIASOカードは特に若年層向けのデザインと特典が充実しており、初めてのクレジットカードとして人気です。審査も非常に甘いと言われています。

14. シネマイレージカード

審査難易度:★☆☆☆☆(非常に甘い)

シネマイレージカードは、TOHOシネマズが発行するクレジットカードです。映画館での特典が充実しています。

- 年会費:初年度無料、2年目以降1,375円(税込)

- ポイント還元率:0.5%

- 特徴:TOHOシネマズでの鑑賞がいつでも1,000円、ポップコーンとドリンクセット割引

- 発行スピード:約2週間

- 向いている人:映画をよく見る方

映画館の会員カードとクレジットカードが一体化した特殊なカードで、審査基準も比較的緩いと言われています。映画好きには非常におすすめです。

15. P-oneカード

審査難易度:★☆☆☆☆(非常に甘い)

P-oneカードは、アプラスが発行するクレジットカードで、審査が非常に甘いことで知られています。

- 年会費:永年無料

- ポイント還元率:0.5%

- 特徴:ファミリーマートでの特典あり

- 発行スピード:約1週間

- 向いている人:初めてのカードを作りたい方、ファミリーマートをよく利用する方

P-oneカードは特に審査基準が緩く、他社カードの審査に落ちた経験がある方でも比較的審査に通りやすいと言われています。

属性別!審査が通りやすいクレジットカード

ここからは、あなたの状況や属性別に、審査が通りやすいおすすめのクレジットカードをご紹介します。

学生におすすめの審査が甘いクレジットカード

学生は収入が安定していないため、通常のクレジットカードの審査に通りにくいことがあります。しかし、以下のカードは学生でも審査に通りやすいと言われています。

- 楽天カード(学生カード)

- 学生専用のカードで審査基準が緩い

- 年会費無料で維持費もかからない

- 楽天市場でのお買い物がお得

- セゾンカードインターナショナル(学生)

- 18歳以上の学生なら申し込み可能

- 卒業後も同じカードを継続して使える

- 年会費無料

- JCB CARD W(学生)

- 18歳以上の学生なら申し込み可能

- 年会費無料

- ポイント還元率が高い

学生の場合、アルバイト収入があるとさらに審査に通りやすくなります。申込書には正確な収入を記入しましょう。

主婦(専業)におすすめの審査が甘いクレジットカード

専業主婦の場合、自分名義の収入がないため審査に不安がある方も多いでしょう。以下のカードは専業主婦でも審査に通りやすいと言われています。

- イオンカード

- 家族カードの発行も無料

- 専業主婦でも申し込み可能

- イオンでのお買い物がお得

- 楽天カード

- 配偶者に安定した収入があれば審査に通りやすい

- 年会費無料

- 楽天経済圏を利用する方に最適

- セゾンカード

- 専業主婦でも申し込み可能

- 年会費無料

- 即日発行にも対応

専業主婦の場合、配偶者の同意が必要なケースもあります。また、家族カードという形での発行も検討してみましょう。

フリーランス・自営業者におすすめの審査が甘いクレジットカード

フリーランスや自営業者は、収入が安定していないと見なされることがあり、審査に不安がある方も多いでしょう。以下のカードはフリーランスでも審査に通りやすいと言われています。

- ACマスターカード

- 審査基準が非常に緩い

- 年会費無料

- 収入証明書が不要なケースが多い

- ライフカード

- 自営業者でも比較的審査に通りやすい

- 年会費無料

- 利用額に応じてポイント還元率がアップ

- エポスカード

- 審査が甘いことで有名

- 年会費無料

- 即日発行可能

フリーランスや自営業者の場合、確定申告書など収入を証明できる書類を用意しておくと、審査に有利になることがあります。

年収が低い方におすすめの審査が甘いクレジットカード

年収が低い、または不安定な方でも審査に通りやすいカードをご紹介します。

- VIASOカード

- 年収の条件が緩い

- 年会費無料

- 映画館での優待あり

- P-oneカード

- 審査基準が非常に緩い

- 年会費無料

- ファミリーマートでの特典あり

- ライフカード

- 年収の条件が緩い

- 年会費無料

- 利用額に応じてポイント還元率がアップ

年収が低い場合でも、安定した収入があることをアピールできれば審査に通る可能性が高まります。パート・アルバイトでも継続的に働いていることが重要です。

クレジットカードの審査に通るためのポイント10選

ここからは、クレジットカードの審査に通るための具体的なポイントを10個ご紹介します。これらのポイントを押さえることで、「クレジットカード審査甘い」カードだけでなく、一般的なカードの審査通過率も上がる可能性があります。

1. 申込書は正確に記入する

申込書の記入ミスや虚偽の内容は、審査落ちの大きな原因となります。以下の点に特に注意しましょう:

- 氏名、住所、電話番号などの基本情報を正確に記入する

- 勤務先情報(会社名、所在地、電話番号など)を正確に記入する

- 年収は過大申告せず、実際の金額を記入する

- 記入漏れがないか最終チェックする

特に重要なのは年収の申告です。審査では申告内容と実際の収入が照合されることがあります。虚偽の申告は審査落ちの原因になるだけでなく、カード会社の信頼を失うことにもなります。

2. 申込みのタイミングを考える

クレジットカードの申込みは、タイミングも重要です。以下のようなタイミングは避けるべきです:

- 短期間に複数のカードを申し込む

- 他のローンを申し込んだ直後

- 引っ越しや転職直後

特に短期間に複数のカードを申し込むと、「クレジットカードを作りまくっている」と判断され、審査に不利になります。カードの申込みは、最低でも3〜6ヶ月程度の間隔を空けることをおすすめします。

3. 安定した収入と勤続年数をアピール

クレジットカードの審査では、安定した収入があるかどうかが最も重要な判断基準の一つです。以下のポイントを意識しましょう:

- 同じ会社での勤続年数が長いほど有利

- 正社員やパート・アルバイトでも継続期間が長いほど有利

- 収入が安定していることをアピールできる内容を記入する

特に勤続年数は重要視されます。同じ会社で3年以上勤務していると、審査で有利になる傾向があります。

4. 住居の安定性をアピール

住居の安定性も審査の重要なポイントです。以下の点が審査で考慮されます:

- 同じ住所に長く住んでいるほど有利

- 持ち家は賃貸より有利

- 実家暮らしも安定していると見なされることが多い

賃貸住宅に住んでいる場合は、同じ住所での居住年数が長いほど有利です。申込書には正確な居住年数を記入しましょう。

5. 他社借入状況を適切に管理する

他社からの借入状況も審査の重要なポイントです。以下の点に注意しましょう:

- 他社のクレジットカードやローンの件数が多すぎないか

- 借入総額が年収の1/3を超えていないか

- 返済が遅れている借入がないか

借入件数や総額が多すぎると、返済能力に疑問を持たれる可能性があります。また、返済の遅延や延滞があると、信用情報機関に記録され、審査に大きく影響します。

6. 審査が通りやすいカードから申し込む

初めてクレジットカードを作る場合や、他社の審査に落ちた経験がある場合は、まずは審査が通りやすいカードから申し込むことをおすすめします。先に紹介した「クレジットカード審査甘い」カードから始めて、利用実績を積み重ねることで、次第に審査が厳しいカードにも申し込めるようになります。

7. 必要書類を正確に準備する

カード申込時に必要な書類は、審査をスムーズに進めるために重要です。主な必要書類は以下の通りです:

- 本人確認書類(運転免許証、パスポート、マイナンバーカードなど)

- 収入証明書(年収が300万円以上で限度額が50万円を超える場合に必要なことが多い)

- 在籍確認書類(学生証など、場合によって必要)

事前に必要書類を確認し、不備のないように準備しておきましょう。書類不備で審査が長引いたり、落ちてしまったりするケースもあります。

8. 携帯電話の利用状況を良好に保つ

意外と知られていませんが、携帯電話の支払い状況も審査に影響することがあります。以下の点に注意しましょう:

- 携帯電話料金の支払いを滞納しない

- 長期間同じキャリアを利用していると有利

- 分割払いの端末代金を正常に支払っていると有利

携帯電話会社も信用情報機関に情報を提供していることがあるため、支払い状況が審査に影響する可能性があります。

9. 審査に落ちた場合は時間を空ける

もし審査に落ちてしまった場合は、すぐに別のカードに申し込むのではなく、一定期間(少なくとも3〜6ヶ月)は時間を空けることをおすすめします。短期間に複数回申し込むと、さらに審査に不利になる可能性があります。

また、審査に落ちた理由を分析し、改善できる点があれば対策を講じてから再度申し込みましょう。

10. 既存カードは計画的に利用・返済する

すでにクレジットカードを持っている場合は、そのカードの利用・返済状況も新しいカードの審査に影響します。以下の点に注意しましょう:

- 毎月の支払いを遅延なく行う

- 利用限度額いっぱいまで使い切らない

- リボ払いやキャッシングの利用は最小限に抑える

計画的な利用と返済を心がけることで、信用情報が良好に保たれ、新しいカードの審査にも好影響を与えます。

審査が甘いカードのメリット・デメリット

「クレジットカード審査甘い」カードにはメリットもあればデメリットもあります。ここでは、その両面を解説します。

審査が甘いカードのメリット

1. クレジットヒストリーを作れる

クレジットカードを一枚も持っていない状態から、いきなり審査の厳しいカードを申し込むのは難しい場合があります。審査が甘いカードからスタートすることで、クレジットヒストリー(信用情報の履歴)を構築できます。

適切に利用し、返済を続けることで信用が積み上がり、将来的にはより条件の良いカードの審査にも通りやすくなります。

2. 緊急時の備えになる

クレジットカードは緊急時の備えとしても重要です。突然の出費や災害時など、現金が手元にない場合でも支払いができます。また、海外旅行時にはホテルの予約やレンタカーの利用など、クレジットカードが必須の場面も多いです。

3. ネットショッピングや予約が便利

現代の生活では、オンラインショッピングや各種予約にクレジットカードが必要な場面が増えています。審査が甘いカードでも、こうした基本的な決済機能は問題なく利用できます。

4. キャッシュレス生活の第一歩

政府もキャッシュレス化を推進している中、クレジットカードはキャッシュレス生活の基本となるツールです。審査が甘いカードでも、日常的な決済をキャッシュレスに移行する第一歩となります。

審査が甘いカードのデメリット

1. 限度額が低めに設定される

審査が甘いカードは、リスク管理のために利用限度額が低めに設定されることが一般的です。初回の限度額は10〜30万円程度のことが多く、高額な買い物には不向きな場合があります。

2. 金利が高めの場合がある

特にキャッシング(現金の借入)機能を利用する場合、審査が甘いカードは金利が高めに設定されていることがあります。リボ払いやキャッシングを多用する予定がある場合は注意が必要です。クレジットカード現金化優良店を利用するのも手です。

3. 付帯サービスが少ない

審査が甘いカードは、海外旅行保険や空港ラウンジサービスなどの付帯サービスが少ない傾向があります。高いステータスや充実した特典を求める場合は、ある程度審査の厳しいカードを検討する必要があります。

4. ポイント還元率が低めの場合が多い

審査が甘いカードは、ポイント還元率が0.5%程度と低めに設定されていることが多いです。ポイント重視の方は、還元率の高いカードも併せて検討するとよいでしょう。

クレジットカード審査に落ちた場合の対処法

クレジットカードの審査に落ちてしまった場合でも、諦める必要はありません。ここでは、審査に落ちた場合の対処法をご紹介します。

審査落ちの理由を確認する

まずは審査に落ちた理由を把握することが大切です。カード会社によっては、電話で問い合わせると審査落ちの理由を教えてくれる場合があります。一般的な審査落ちの理由としては、以下が考えられます:

- 申込書の記入ミスや不備

- 収入や勤続年数が基準に満たない

- 他社借入が多い

- 信用情報に問題がある(延滞情報など)

- 短期間に複数のカードを申し込んでいる

理由が分かれば、次回の申込みに活かすことができます。

信用情報を確認する

審査落ちの理由が不明な場合は、自分の信用情報を確認することをおすすめします。個人信用情報機関(CIC、JICC、全銀協)では、自分の信用情報を開示請求することができます。

もし信用情報に問題(延滞情報など)がある場合、その情報は一定期間(5〜10年)経過すると削除されます。それまでは審査に影響する可能性があることを認識しておきましょう。

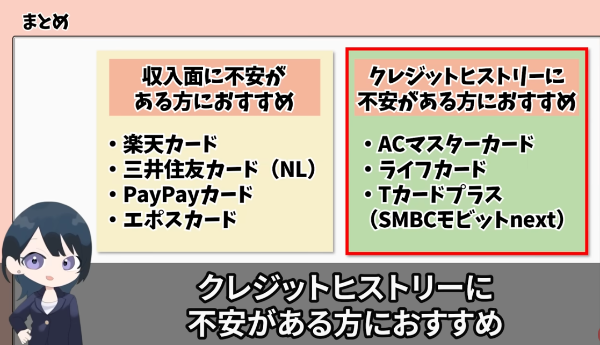

より審査が甘いカードを選ぶ

審査に落ちた場合は、より審査基準の緩いカードを選び直すことも一つの選択肢です。本記事で紹介した「クレジットカード審査甘い」カードの中から、特に審査が甘いとされるカード(ACマスターカード、ライフカード、エポスカードなど)を検討してみましょう。

デビットカードやプリペイドカードを検討する

クレジットカードの審査に何度も落ちる場合は、審査のないデビットカードやプリペイドカードの利用も検討してみましょう。これらのカードは審査がなく(もしくは非常に緩い)、国際ブランド(VISA、Mastercard、JCBなど)が付いているものなら、クレジットカードとほぼ同じ場所で利用できます。

代表的なデビットカード・プリペイドカードには以下があります:

- 三井住友カード デビット:年会費無料、還元率0.5%

- 楽天銀行デビットカード:年会費無料、還元率0.5%

- バンドルカード:チャージ式のプリペイドカード、審査なし

これらのカードで信用実績を積みながら、半年〜1年後に再度クレジットカードに申し込むという方法もあります。

時間を空けて再申込みする

クレジットカードの審査に落ちた場合は、すぐに別のカードに申し込むのではなく、3〜6ヶ月程度は時間を空けることをおすすめします。短期間に複数回申し込むと、さらに審査に不利になる可能性があります。

時間を空ける間に、安定した収入の確保や他社借入の返済など、審査に通りやすくなるための対策を講じましょう。

よくある質問

ここからは、「クレジットカード審査甘い」に関するよくある質問に回答します。

Q1: クレジットカードの審査に落ちる理由は何ですか?

A: クレジットカードの審査に落ちる主な理由には以下があります:

- 年収や雇用形態が基準を満たしていない

- 他社借入が多い(借入件数や総額)

- 信用情報に問題がある(延滞情報など)

- 勤続年数が短い

- 申込書の記入ミスや虚偽の申告

- 短期間に複数のカードを申し込んでいる

複数の要素を総合的に判断されるため、一概にどの理由で落ちたかを特定するのは難しい場合があります。

Q2: 学生でもクレジットカードは作れますか?

A: はい、18歳以上の学生であれば、学生専用のクレジットカードを作ることができます。学生カードは審査基準が緩く設定されており、アルバイト収入がなくても申し込める場合があります。

特に「楽天カード(学生)」「JCB CARD W(学生)」「セゾンカードインターナショナル(学生)」などは、学生でも審査に通りやすいと言われています。

Q3: 専業主婦でもクレジットカードは作れますか?

A: はい、専業主婦(配偶者に安定した収入がある場合)でもクレジットカードを作ることができます。「イオンカード」「楽天カード」「セゾンカード」などは、専業主婦でも審査に通りやすいと評判です。

ただし、カード会社によっては配偶者の同意が必要な場合や、家族カードという形での発行を勧められる場合もあります。

Q4: 審査が甘いカードから始めて、後で良いカードに切り替えることはできますか?

A: はい、可能です。審査が甘いカードで適切に利用・返済の実績を積むことで、クレジットヒストリーが構築され、将来的にはより条件の良いカードの審査にも通りやすくなります。

一般的には、1年以上の利用実績があると、次のカードの審査に好影響を与えると言われています。

Q5: クレジットカードの審査結果はどのくらいで分かりますか?

A: カード会社や申込み方法によって異なりますが、一般的には以下の目安となります:

- Web申込み・郵送申込み:1週間〜2週間程度

- 店頭申込み(即日発行対応の場合):最短30分〜1時間程度

審査結果の通知方法も、メール、郵送、電話など様々です。申込み時に確認しておくとよいでしょう。

Q6: 複数のクレジットカードを持つことはデメリットになりますか?

A: 複数のクレジットカードを計画的に利用・返済できていれば、特にデメリットにはなりません。むしろ、それぞれのカードの特典を使い分けることでお得に利用できます。

ただし、短期間に多数のカードを申し込むと審査に不利になる可能性があります。また、管理が煩雑になったり、つい使いすぎてしまったりする恐れもあるため、自分が適切に管理できる枚数に抑えることが重要です。

Q7: クレジットカードの利用限度額はどうやって決まりますか?

A: 利用限度額は主に以下の要素から決定されます:

- 申告された年収

- 他社借入状況

- 信用情報(過去の利用・返済履歴など)

- カード会社の審査基準

一般的には年収の1/3程度が上限とされることが多いですが、初めてのカードや審査が甘いカードの場合は、10〜30万円程度に設定されることが一般的です。利用実績が良好であれば、徐々に限度額が引き上げられることもあります。

まとめ:自分に合った審査が通りやすいカードを選ぼう

本記事では、「クレジットカード審査甘い」カードについて徹底的に解説してきました。審査が通りやすいおすすめのクレジットカード15選や、属性別のおすすめカード、審査に通るためのポイントなど、様々な角度から情報をお届けしました。

クレジットカードは現代生活において非常に便利なツールですが、選び方や使い方によってはトラブルの原因にもなります。特に審査が甘いカードは、初めてのクレジットカードや、他社の審査に落ちた経験がある方にとって良い選択肢となりますが、計画的な利用と返済を心がけることが重要です。

最後に、審査が通りやすいカードを選ぶポイントをまとめます:

- 自分の属性に合ったカードを選ぶ:学生、主婦、フリーランスなど、自分の状況に合ったカードを選びましょう

- 目的に合ったカードを選ぶ:ポイント重視、特典重視など、自分の目的に合ったカードを選びましょう

- 申込書は正確に記入する:虚偽の申告は審査落ちの原因となります

- 審査のタイミングを考える:短期間に複数のカードを申し込むのは避けましょう

- 計画的な利用と返済を心がける:クレジットカードは計画的に利用し、必ず期日までに返済しましょう

クレジットカードは上手に活用すれば、日常生活をより便利で豊かにしてくれるツールです。本記事の情報を参考に、自分に合った「クレジットカード審査甘い」カードを見つけて、賢くお得に活用してください。